普通は2~3枚も持っておけば十分なクレジットカード。

でも、「陸でマイルを貯める」ためにはできれば月1枚程度、確実に発行したいですよね。

このアイキャッチ画像は、私が2018年の1年間で発行したカードで、総枚数は12枚。月1枚のペースで確実に発行しています。

ちなみに、総枚数は2020年3月現在夫婦で44枚(笑)に達しました。半数は解約していますが、それでも手元に20枚程度残っています。

FX口座開設案件でもらえるポイントが全般的に低迷&案件が徐々に枯渇していく中、この月1枚のクレジットカード発行+入会キャンペーンの利用が、毎月コンスタントにマイルを貯めるための一つの生命線になっています。

この記事では、クレジットカードを月1枚確実に審査通過させるための「クレヒス」の重要性とその仕組み、次のカードがほぼ確実に発行される目安となるシグナル等について解説していきます。

スポンサーリンク

目次

クレジットカード発行でマイルを貯める二つの方法

クレジットカード発行で大量ANAマイルを貯めるには、以下の2つの方法があります。

- ポイントサイト経由でクレジットカードを発行し、獲得したポイントをマイルに交換する

- クレジットカードの入会キャンペーンを利用して、マイルを貯める

このどちらも、陸でマイルを貯めるには主力となる手段です。私は①と②で、年間約20万マイルずつ(夫婦合算)、合計40万マイルほど貯めています。

私が年間で貯めるマイルが約50万マイルなので、半分以上をクレジットカードで貯めているということになります。

このように、クレジットカードの発行って、実はものすごい量のマイルを貯めることができます。このため、月1枚ペースで確実に発行することが、陸マイラーの生命線になるのです。

スポンサーリンク

クレジットカードの発行には「信用」が必要

クレジットカードの発行には、一般的に「信用」が必要といわれます。

では、クレジットカードの発行に必要な「信用」とは一体何を意味するのでしょうか。まず、「信用」の意味を辞典で調べてみました。

- それまでの行為・業績などから、信頼できると判断すること。また、世間が与える、そのような評価。「信用を得る」「信用を失う」「信用の置けない人物」「店の信用に傷がつく」(デジタル大辞泉より)

信用とは、「それまでの行為・業績などから信頼できると判断すること」と書かれていますね。

経済・金融の世界では、「信用」とは一般的にその個人や法人の「支払い能力」を意味する言葉として使われますが、この信用は、「それまでの行為・業績などから判断される」という事なんです。非常にわかりやすいですね。

クレジットカードの発行には、「信用」(支払い能力)が必要です。そして、その信用は「それまでの行為・業績などから判断される」んです。

この原則に従うことが、クレジットカードの発行確率を高めることになるということを、まず真っ先に覚えておきましょう。

ここからは、毎月1枚のクレジットカード審査通過・発行に向けた「基本的注意事項」「発行後の注意点」「申込み時の注意点」の3つに分けて、気を付けておくべき事項を解説していきます。

スポンサーリンク

基本的注意事項:クレジットカードの発行は月1枚を目安に

まず、クレジットカード発行の基本からです。

これは本当に基本中の基本になりますが、クレジットカードの発行は、月平均1枚程度を目安にしてください。

もちろん、「ある月は2枚発行したけど、次の月は0枚なので、2月平均して1枚」といったカード発行でも問題ありません。

ただ、その場合でも先に申し込んだカードの審査完了後、できればカード受取後に次のカードを申し込むことが望ましいです。

その理由をご紹介します。

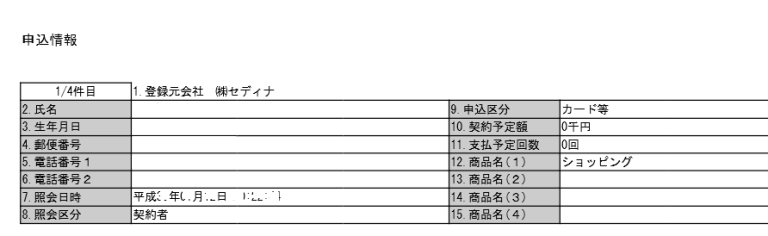

クレジットカード会社はカード発行の申し込みを受け付けると、割賦販売法・貸金業法指定信用情報機関「CIC」などの個人信用情報機関に、その個人のクレジットカードの申込情報を登録します。

このように、クレジットカードの申し込み情報も、CICの情報にはしっかり残っています。つまり、クレジットカード会社は、同時並行でカードを多重申込みしているかどうか簡単にわかるんです。

ではなぜ、クレジットカードの多重申込みが信用上良くない行為なのか。

クレジットカードを一気に3枚以上同時に発行するような人って、どういう人だと思いますか?一般的に、「どうしても、クレジットカードが欲しい(発行したい)人」に見えませんか?

ではなぜクレジットカードがどうしても欲しいのか?

その理由は様々あるでしょうが、クレジットカード会社側から、「クレジットカードのショッピング枠/キャッシング枠をどうしても利用したい人」と見られる可能性があるということは、覚えておいてください。

ショッピング枠/キャッシング枠をどうしても利用したいということは、一般的に「手持ちの現金が少ない」から、つまり信用力(支払い能力)に乏しいと見られるということなんです。

一方、月1枚程度であれば(しかも、前回のカード発行の審査完了から十分な期間があれば)特段問題はありません。今の世の中、多くのクレジットカード会社が独自のポイントプログラムを用意して、大量のブランドのカードを発行しています。

各カードのブランドごと、優遇してくれるサービスは違いますので、例えばANAに乗る際はANAカード、イオンで買い物するときはイオンカード、楽天で買い物するときは楽天カードなど、カードの「使い分け」をすることは今や一般的です。

このため、カードを多く持っていることでの信用上の問題はほとんどありません。

ただ、一気に月複数枚のカードを発行するのは、信用上大きな影響があります。このため、カードの発行は月1枚程度を目安に、という基本を覚えておいてください。

スポンサーリンク

発行後の注意点①:毎月確実に利用して、クレジットヒストリー(クレヒス)を作る

次に、発行後の注意点です。

そして、これが非常に重要です。それが、「毎月確実に利用して、クレジットヒストリー(クレヒス)を作ること」です。

もう一度、「信用」の意味を思い出してください。信用とは、「それまでの行為・業績などから信頼できると判断すること」でしたよね。

つまり、クレジットカードは発行後に確実に利用し、期限までに口座引き落としでお支払いする。

一般的にこの利用と支払いの履歴のことを「クレジットヒストリー」(クレヒス)といいますが、このクレヒスをしっかり積み重ねることが、クレジットカードを毎月1枚ずつ発行するうえで最も重要なことになります。

ちなみに、この「クレヒス」は大きく分けて以下の2つに分けられます。

- CICなどの信用情報機関に登録されるクレジットヒストリー

- 同一カード会社内の別ブランドのカード発行(提携カード等)に影響を与えるクレジット会社内の個人のクレジットヒストリー

順に、それぞれのクレヒスの意味と、カード発行に与える影響を解説していきます。

スポンサーリンク

CICなどの信用情報機関に登録されるクレジットヒストリー

これはCICの私の個人情報に登録されていた実際のクレジットカード情報です。

ちなみにカードは「ANA VISAワイドゴールドカード」ですね。

先にも書いたとおり、そのクレジット会社でのクレジットカードの発行が初めての場合、ほとんどのクレジットカード会社は、このCICの個人信用情報を確認します。

このため、このCICの個人信用情報に①支払いが滞った履歴を残さないこと、②しっかり毎月使っている履歴を残すこと、つまり「綺麗なクレヒスを残すこと」が大変重要になります。

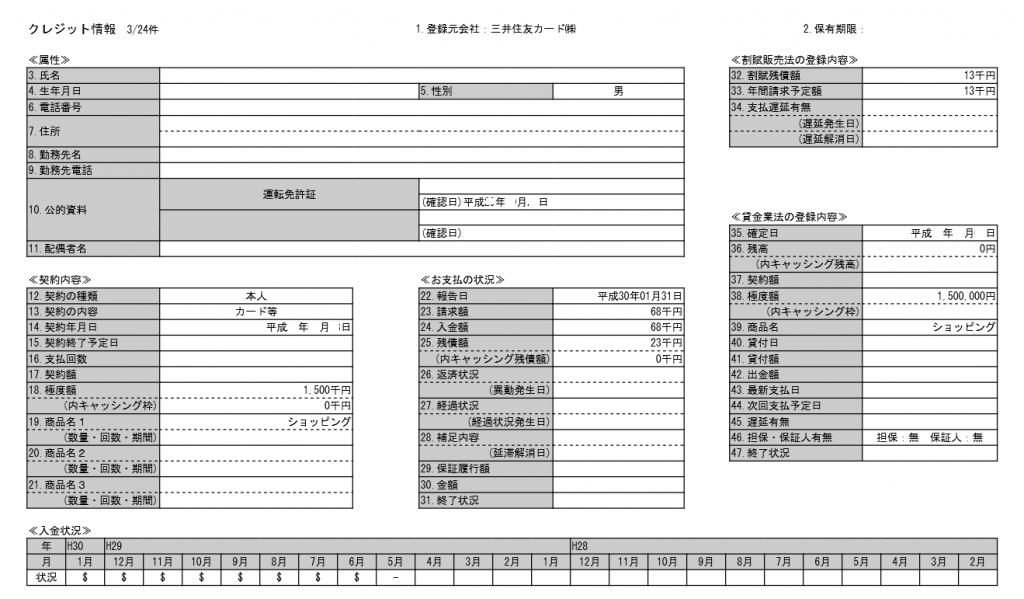

①支払い履歴と、②毎月使っているかどうかの履歴は、CICの個別クレジット情報の一番下<<入金状況>>で確認できます。

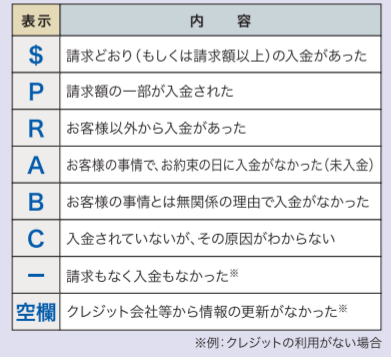

「状況」欄に表示されている記号の見方はこちらのとおりです。

支払いがきちんと行われた月は「$」もしくは「-」の表記があります。この2つ以外の表記(特に「A」)を入金状況欄に残さない、というのがまずは基本となります。

そして、クレジットの利用がない場合は、基本的にはこの入金欄は更新されません。このため、例えば平成29年5月までしか入金欄の更新がない場合は、平成29年5月以降、クレジットカードの利用がないことが一目瞭然、ということです。

つまり、クレジットカード利用金額の支払い履歴、クレジットカードを発行したけど一切使ってない、ということは簡単に分かるということです。

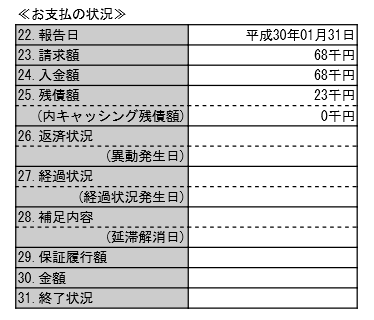

次に、CIC情報中段の「お支払いの状況」欄をご覧ください。請求が6万8千円、入金が6万8千円、残債が2万3千円となっていますね。残債とは、支払い額確定後にショッピング利用した、今後支払いが必要な金額となります。

この「お支払いの状況」欄の情報ですが、基本的には支払いが終わる都度更新されていきます。これ、どういうことかというと、いくら使ったのか、ということはCIC情報のクレヒスには蓄積されないということなんです。

つまり、100円でも良いので毎月確実に使って支払いを行うことで、「入金情報」欄に「$」を並べていくことができる、ということです。

信用とは、「それまでの行為・業績などから信頼できると判断すること」でしたが、CIC上の信用情報は利用金額に関係なく作ることができる、ということになります。

このクレヒスの作り方ですが、クレジットカードの数が1枚や2枚程度なら簡単ですが、10枚以上になってくるとかなり管理(毎月確実に少額を使うこと)が複雑になってきます。

一番のおすすめの方法は、100円とかの有料課金サイトの支払いに利用して、毎月確実に引き落とすことですね。

最後にもう一点ポイントを解説します。

CIC情報の右上に、「割賦残債額」の欄があります。ここに表示される情報は、クレジットカードの情報の場合は、基本的にはリボ払いの残債が表示されています。

私の場合、ANAワイドゴールドカードの入会キャンペーンでボーナスマイルをもらうためにリボ払いを利用しているだけなんですが、CIC上にはリボ払いを利用していることが一目瞭然で表示される、ということです。

ただ、これも見ていただいてわかるとおり、リボ払いの残債額は毎月更新されるのでどれだけ使ったかという金額が蓄積されることはありません。ただし、支払遅延の有無はしっかり記載されます。

リボ払いの利用自体は(他の複数のカードで多額の残債がなければ)CICの信用情報に影響は与えませんが、支払いが遅延した場合は履歴が残り大きな影響を与えますので、注意してください。

スポンサーリンク

信用情報機関上のクレジットヒストリーとカード発行との関係

このように、CICなど信用情報機関に登録されたクレジットヒストリーは、そのクレジットカード会社で初めてカード発行する際に、極めて重要になります。

私は陸マイラー活動をはじめてから、三井住友VISA、アメリカンエキスプレス、JCB等のカードを初めて発行しましたが、CIC上の私の信用情報には軒並みこれらのカード会社の「利用記録」が残っていました。

CIC上の信用情報(クレジットヒストリー)では、実際にクレジットカードで利用した金額は関係ないので、金額にかかわらず①支払いが滞った履歴を残さないこと、②しっかり毎月使っている履歴を残していくこと。

この2つが、新規のカード発行に際し「信用」してもらう、つまり「それまでの行為・業績などから信頼できると判断される」ために必要になる、とご理解いただければと思います。

スポンサーリンク

同一カード会社内の他のブランドのカード発行(提携カード等)に影響を与えるクレジットヒストリー

ここまで説明したのは、そのカード会社のカードを初めて発行する場合に影響を与えるクレヒスです。

ここからは、同一カード会社内の別ブランドのカードの発行(提携カード等)に影響を与えるクレジットヒストリーを考察します。

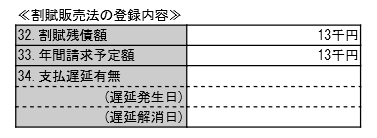

ちなみに、上の画像は三井住友カードの「カード一覧」ページです。赤枠内をご覧ください。なんと、「三井住友カード」が発行しているカードは、全部で213種類もあるんですよ。

つまり、同じカード会社内に大量の「別ブランドのカード」が存在するんです。

基本的に、既にあるカード会社のカードを保有していて、同じカード会社内の「別ブランドのカード」を追加で発行する場合、そのカード会社はCICへの信用情報の照会は行わないことが多いようです。

多くは、以前に発行した自社のカードの利用状況、支払い状況から追加のカードの発行の可否を判断します。

その際、以前に発行した自社のカードを一切利用していなかったり、支払い状況が悪かったりしたら、さらに追加のカード発行審査を通過させようと思うでしょうか?

一切利用していない場合は、年会費有料カードなら何とか発行してもらえるかもしれません。しかしながら、支払い状況が悪い場合は最悪です。追加でカードを発行してもらえる可能性は限りなく低くなります。

ただ、同じカード会社の別ブランドのカードを発行する場合、そのカード会社はほとんどの場合ショッピング利用枠を赤枠内のように合算で付与します。

新たにショッピング枠(=信用枠)を供与するわけではないため、しっかりした利用履歴(クレヒス)さえあれば、クレジットカード会社としてはカード発行しやすいというのも事実です。

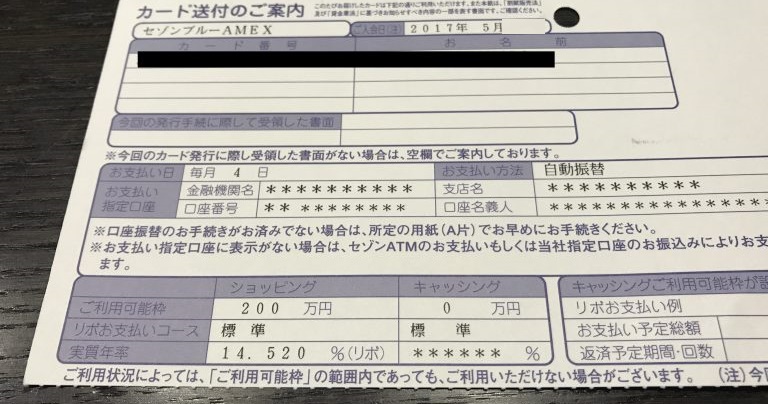

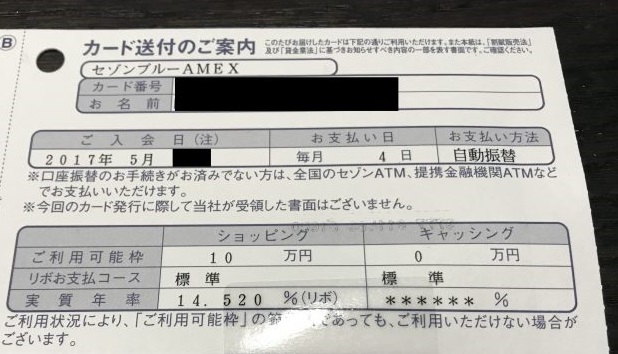

例えば、これはクレディセゾンが発行している「セゾンブルー・アメリカンエキスプレスカード」に夫婦で申し込んだ結果です。

ショッピング枠にご注目ください。上は200万円も付与されていますが、下は10万円しか付与してもらってません。私はサラリーマンです。妻は年収0の専業主婦。当然、上が私、下が妻だと思いますよね?

実はこれ、逆なんです。上が妻、下が私なんです。妻は独身時代にセゾンカード(タカシマヤカード)をメインカードとして利用していて、濃厚なクレヒスを持っていたんですよ。

一方、私はセゾンカードの発行が初めてでした。そのクレヒスの差が、この結果に表れているということです。

つまり、そのカード会社で2枚目以降のカードを発行する場合、それ以前に発行したカードのクレヒスが大きく影響する、ということなんです。

別ブランドのカード発行がほぼ可能と判断できる、カード会社からのシグナル

ここで、「信用」を思い出してください。「信用」は、「それまでの行為・業績などから信頼できると判断されること」でしたよね。

つまり、同一クレジットカード会社の2枚目以降のカードを発行できるかどうかは、そのクレジットカード会社から果たして「信用」されているのかどうか、ということが一つのポイントになります。

そして、クレジットカード会社から「信用されているかどうか」を知る方法が、実は一つだけあります。

それが、ショッピング枠(もしくはキャッシング枠)の増額のお知らせです。クレジットカードをかなりの金額利用して、さらに確実に支払ってクレヒスを積むと、その行為・業績により、信頼できると判断された結果として「ショッピング枠を増額してもらえる」ことがあります。

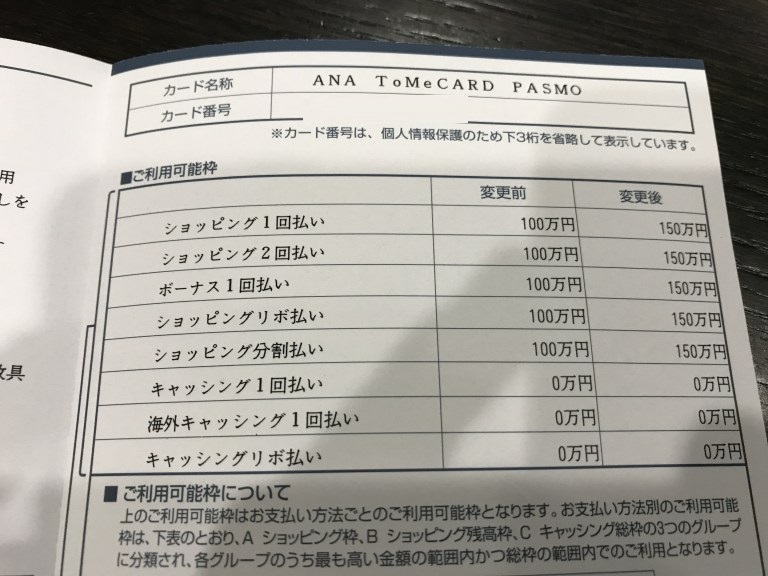

これは、通称ソラチカカードを使いまくった結果、私のショッピング枠を増額してくれるとのありがたいお知らせです。

これは、明らかにクレジットカードの利用という「それまでの行為・業績などから信頼できると判断された」結果、ショッピング枠(信用枠)を増やしていただけたということです。

こういったお知らせが届いた場合、このカード会社内での自分の信用は高まっていると判断できますので、追加して2~3枚のカード発行は何の問題もなく可能だと経験上、思います。

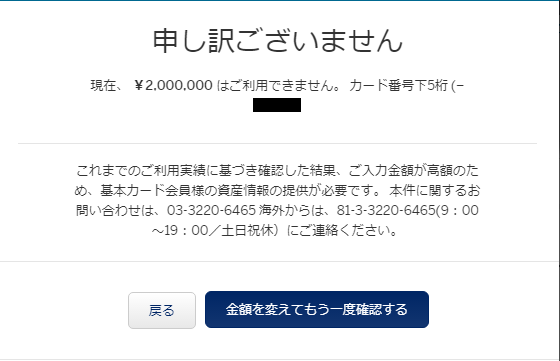

私の妻も、初めてアメックス(ANAアメックス)を発行してすぐは利用限度額が2百万円に満たなかったんですが・・。

ANAアメックスの入会キャンペーンでカードを使いまくった結果、利用可能額が3百万円にまで増額されていました。

この結果、系列カードであるSPGアメックスの審査は、わずか3秒で終了しました。

同一会社内での2枚目以降のクレジットカード発行には、その会社のカードのクレヒスが大きく影響することが、お分かりいただけましたでしょうか。

特にアメックスカードはこの傾向が顕著であるように感じますね。

同一クレジット会社の別ブランドカード発行に必要なクレヒスには、利用金額も影響

CIC等の信用情報機関に登録されるクレヒスづくりには利用金額は関係ありませんでしたが、同一カード会社の2枚目以降のクレジットカード発行に必要なクレヒスには、利用金額も大きく影響します。

利用金額が多く、支払いが良いと「プラチナカード」や「ブラックカード」のインビテーションが届いたりしますよね?

一方、100円の利用を10年続けても、ブラックカードのインビテーションは届かないと思いませんか?つまり、そういうことなんです。

ただ、1枚目のカードが発行できて、その後も都度それなりにカードを利用して良いクレヒスを作っていれば、少なくともカードの審査通過という観点に限定すれば、利用金額についてあまり神経質になる必要もないと思います。

スポンサーリンク

発行後の注意点②:即時解約は厳禁。少なくとも1年はしっかり利用しよう

さて、ここまで利用後のクレヒスの重要性を解説してきました。

この重要性を踏まえると、即時解約することがどれだけ次のクレカ発行に悪影響を与えるかお分かりいただけるのではないかと思います。

CIC上の信用情報上も、そして同一カード会社2枚目以降のカード発行に際しても、この即時解約の履歴は「カードをほとんど利用せず、審査やカード発行の手間だけ掛けさせられた顧客」という履歴以外、何の履歴も残しません。

クレジットカードの即時解約は厳禁です。カード発行後最低1年間は継続的に利用するのが鉄則になります。

スポンサーリンク

申込み時の注意点①:自動車ローンやソーラーローン含め、正確に申告する

ここまで解説したとおり、「基本:カード発行は月1枚」「発行後:しっかりクレヒスを作る(即時解約厳禁)」ことを実践できれば、月1枚のカード発行なら余裕で審査通過できる「信用」を作ることができます。

最後の関門は、クレジットカード申込み時の申請方法です。

ここで虚偽申請をしてしまうと、折角の「信用」が台無しになる可能性もあります。ここからは、申請時の注意点を解説していきます。

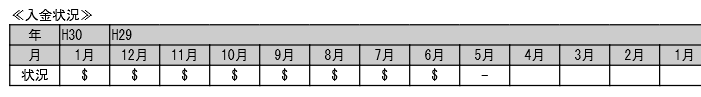

借入情報は内容によっては信用情報になるので、正確に申告する

まず、絶対に正直に登録した方がよい項目。それが、「借入状況(無担保借入残高合計)」です。

こちらはANAVISAワイドゴールド申込み時の「借入状況」入力欄ですが、他のカードの申込時でも、それぞれ借入状況の入力欄は必ずあります。ここには、絶対に正確な情報を入力してください。

三井住友カードの場合、例えば車のローンや教育ローンも、無担保ローンなので申告対象になっています。

これらのローンの残高がある場合、絶対に正直に申告してください。

なぜ絶対に申告した方がよいかというと・・この情報は、結局CIC(個人信用情報機関)の個人情報に絶対にしっかり記載されているので、隠すことはできません。

ちなみに、私の場合太陽光発電を15年間の「ソーラーローン」で契約しているので、個人信用情報に思いっきり記載があります。このため、クレジットカードの申し込み時には、正直に金額(1件/150万円)を申告しています。

ただし、この個人信用情報のポイントがこの欄です。

借入して購入した商品の名称が「太陽光発電」と思いっきり記載されています。これが、非常に大きいポイントです。要は、無担保ローンであっても、そのローンがなんのために利用されたものか、クレジットカード会社は把握できるということなんです。

例えば私のソーラーローンは、太陽光発電専用のローン。太陽光発電は、国の「固定価格買取制度(FIT)」があるので、発電した電気は(10年間のみですが)確実に国が買い取ってくれます。

このため、安定的な収益が継続して得られる商品です。一般的にリスクが低いと見られているので、金利も1%程度と極限まで低いことが多いです。

また、同じく自動車ローンも最悪自動車を売却してしまえば債権回収は容易(このため、勝手に売却できないよう車の所有権はローン期間中自動車販売会社になっていることが多い)です。

このように、フリーローンやキャッシングと、自動車ローンや太陽光発電ローンなどは、そもそものリスクが違います。そのリスクの違いを、クレジットカード会社はしっかり把握できるということです。

このようなリスクの低いローンの場合、逆に「毎月しっかり支払っている」という履歴が残っていた方が「安定収入がある」ことを裏付けることになるので、きちんと支払いしている場合は、借金であっても逆にクレジットカード発行には有利になります。

普通、車買うのに無担保ローンを使いますよね?

私は少なくとも無担保ローンを使わずに自動車を購入したことはないです。それは別に世間一般的に当然のことであって、別に隠すようなことはないということです。

だから、無担保ローンは決してクレジットカード発行に影響を与えることはありません。逆に、毎月しっかり支払いができていれば、クレヒスと同様に扱われるので、クレジットカード発行には有利に働きます。

このため、決して無担保借入の金額を隠そうとしないようにしてください。

もちろん、CIC経由でフリーローン、キャッシングの履歴も筒抜けです。これらのローン残高は正直審査によい影響はありませんが、身に覚えがある方は隠さず登録しましょう。

キャッシングとリボ枠は登録しない方がカード発行されやすい

次は、逆にカード発行時には登録しない方がよい項目を2つ紹介します。

審査通過に向け絶対に登録しない方がよい項目その1が、「借入希望枠(キャッシング枠)」です。

キャッシング枠は、まさにその名のとおり「借入」枠ですので、登録してしまうと審査が非常に大変になります。まず間違いなく職場に電話はかかってきますし、審査のハードルが格段に上がると思ってください。

上記赤枠内のとおり、「入会後検討する」にしておいて、どうしても必要な方はカード発行後に改めてキャッシング枠の付与を申請すれば良いと思います。

同じくカード発行時には登録しない方がよい項目その2は、リボ払いの設定です。

リボ払いは、要は超高金利の「ツケ払い」です。一説にはリボは「(カード会社の儲けになるため)登録した方が審査が通りやすい」ともいわれますが、個人的にはキャッシングと同じくカード発行時の登録はあまりおすすめはしません。

入会キャンペーンの関係等、どうしてもリボ登録が必要な場合は、カード発行後にリボ払いの登録をすればよいと思います。カード発行後なら、驚くほど簡単にリボの登録はできます。

スポンサーリンク

月1枚のクレジットカード審査通過・発行に必要なこと(まとめ)

以上、クレジットカードを毎月1枚ずつ、確実に審査通過させるためのクレヒスの重要性と、次のカードがほぼ確実に発行される目安となるシグナル、申込み時の注意事項等について徹底解説しました。

この記事に書かれていることは実は基本的なことですが、忠実に守りさえすれば、毎月1枚ずつ継続してクレジットカードの審査を通すことは可能だと思います。

少しだけハードルが高いのは、毎月のクレヒスづくりでしょうか。

毎月クレジットカードを利用するだけといえばそれだけですが、カードの枚数が10枚を超えてくると、もう何がなんだか・・。

100円とかの有料課金サイトの支払いに利用して、毎月確実に引き落とすのが確実ですが、いらないサイトを登録する必要もないので、できればコンビニ利用とかで使いたいですね。

最後に、もう一度この記事の記載内容をまとめておきます。

クレジットカードを毎月1枚ずつ継続して作成するために必要なことは以下のとおりです。

【クレジットカード発行の基本事項】

- クレジットカード発行は、月平均1枚が上限

- 多重申込みは個人信用情報で筒抜け。多重申込みは悪い印象しか残さない

【クレジットカード発行後の注意点】

- クレジットカード発行後は、毎月しっかり利用し、しっかり支払うことで良質のクレヒスを作っておく

- カード会社で初めてカードを作る場合、CICに登録されたクレヒスが審査に影響する

- CICのクレヒスは、利用金額不問なので、毎月利用することが大切

- カード会社の2枚目以降のカードを作る場合、そのカード会社で作ったカードのクレヒスが審査に影響し、CICはあまり関係しない

- 2枚目以降のカード作成のクレヒスには、2枚目以前のカードの利用金額と支払い状況が審査に影響

- ショッピング枠が増額されたり、キャッシング枠が増額されることは、「信用」が得られたというサイン

- クレジットカードの即解約は、「信用」に超悪影響を与える

【クレジットカード申し込み時の注意点】

- クレジットカード申し込み時には、ローン(借り入れ)の情報は正直に入力する

- キャッシング枠、リボ枠はカード申し込み時には設定しない。どうしても必要な場合はカード発行後に

クレジットカード発行は、陸マイラーの生命線です。

この記事も参考に、毎月1枚、確実にカードを発行していきましょう。

年間50万マイルを貯める。陸マイラーのはじめ方はこちらから

【まずここからご覧ください】当ブログにアップされている、年間50万ANAマイル貯めて特典航空券をガンガン発券する方法、マイルの価値、そしてマイルの使い方は、以下にまとめています。順に読んで行くだけで、陸でマイルを貯める方法が誰でも簡単に理解できます。

私は夫婦で年間50万ANAマイルを貯めています。え・・そんなにマイル貯まるの?と興味が湧いた方は、ぜひこちらも併せてご覧ください。