海外旅行時にどうしても気になってしまうのが、不運にも病気やケガに遭遇した場合の治療費と、それに備えた海外旅行保険ですよね。

そして、これは基本中の基本ですし当然ご承知のことと思いますが、海外の医療で掛かった医療費には、原則として日本の健康保険は使えません。

掛かった医療費の100%の支払いがガッツリ必要となってきます。ちょっとした通院+投薬ならまだしも、手術+入院なんてことになったらどれくらいの医療費を請求されるのか・・まさに驚異の請求が待っています。

もちろん、日本の健康保険からも、帰国後に申請を行うことで日本で同等の医療を受けた場合に掛かるであろう医療費の、自己負担分(2~3割)を除いた健保負担分(7~8割)の還付を受けることができます。

しかし、これは前述のとおり日本で同等の医療を受けた場合に掛かるであろう医療費の健保負担分の還付であって、総じて医療費が日本より高額の・・特に北米地域の場合、この健保からの還付では到底賄うことのできない高額の医療費の請求を覚悟する必要があります。

そして、この万が一の高額の医療費請求に備えるための有効な手段が、有料の海外医療保険、もしくはクレジットカードに付帯する海外旅行保険です。

この記事では、クレジットカード付帯保険でこの海外旅行保険を賄いたいと考えている方に向けて、超簡潔に、注意しておくべきポイントを解説します。

スポンサーリンク

目次

注意点① 傷害・疾病治療費の補償が充実しているクレジットカードか?

海外旅行保険で一番大切なのは、ズバリ、「傷害・疾病医療保険」が充実しているかどうかです。

あなたがもし自分の持っているクレジットカードの海外旅行保険で不測の事態に備えたい!と考えているなら、まずはこの「傷害・疾病医療保険」の保険金額を確認してください。

|

クレジットカードの海外旅行保険でカバーされているのは、ほぼこの5種類の保険になります。

この中で、最も重要なのが②の「傷害・疾病保障」です。④「盗難・破損」については自分の持っているもの=自分で賄える範囲の補償ですし、⑤「救援者補償」についても、家族旅行の場合そこまで深刻な事態は想定できないでしょう。

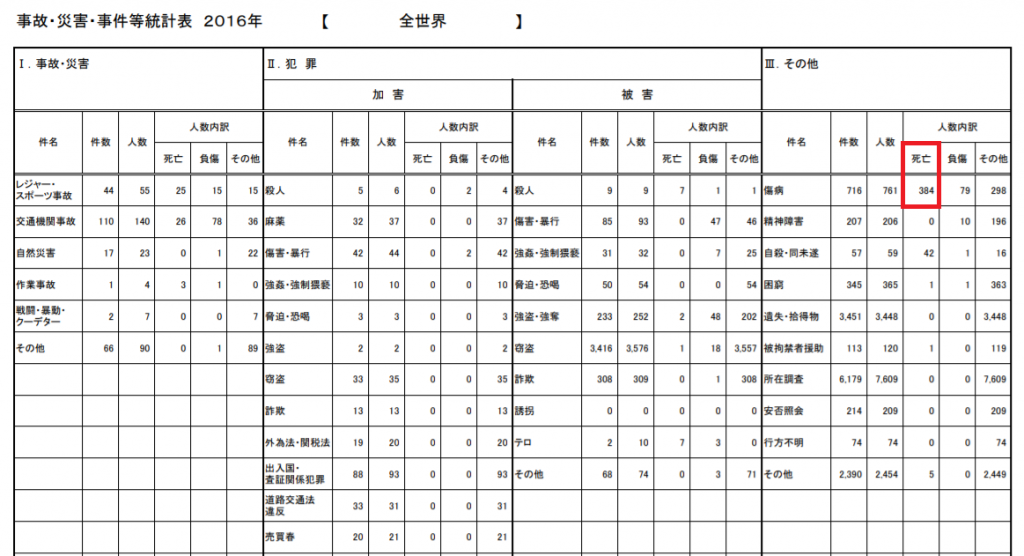

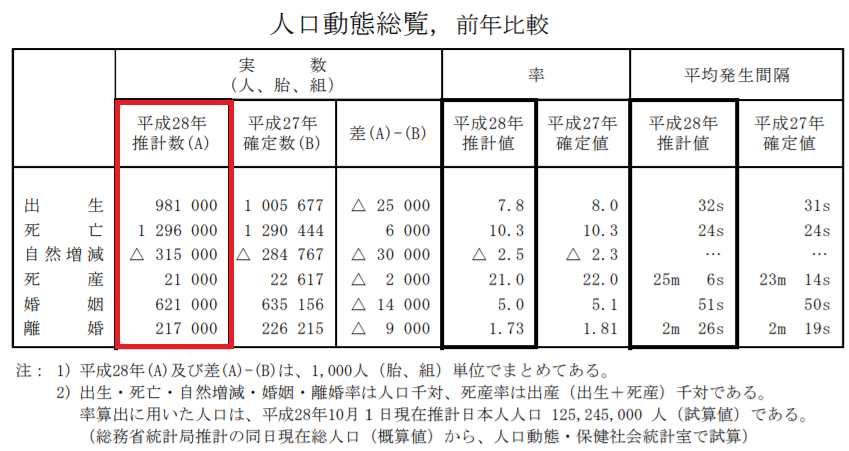

また、①死亡補償についても、外務省が発表している海外援護統計によると、2016年(平成28年)の1年間で、海外で傷病により亡くなった日本人はたったの384名です。

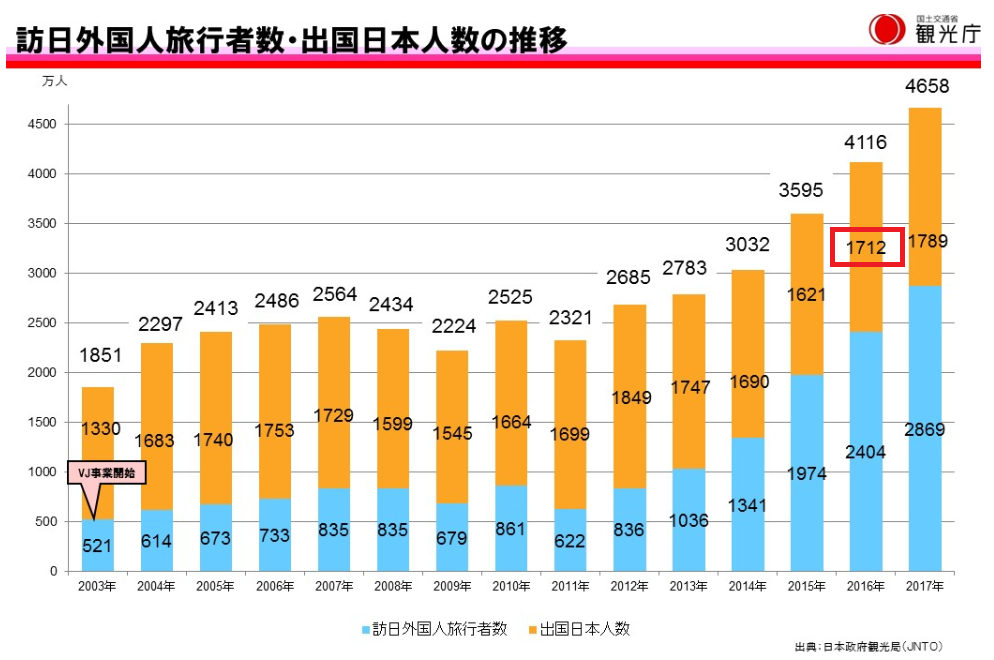

一方で、海外旅行により出国した日本人は、1,712万人。

死亡者数から計算すると、日本人の海外での死亡率はたったの0.002%です。

一方、同年の日本人の死亡者数は約130万人です。つまり、日本人の死亡者のうち、海外で亡くなっている方はたったの0.03%に過ぎないんです。

死亡者の中には長期滞在の日本人も含まれていますが、誤差の範疇であるということがお分かりいただけたのではないかと思います。

つまり、①死亡保険の金額にはあまり意味がありません。日本人が海外で死ぬ確率は極めて低いんです。

また、日本人の多くは生命保険に加入していることも考慮すると、この死亡保険の金額の多寡はほとんど意味がない。そう言い切ってもよいと思います。

このように、多くの日本人は海外で死ぬことはありません。しかしながら、統計には現れませんが、病気やケガで海外の病院のお世話になること確率は、日常生活と同じくらい高いんです。

このため、とにかく②の「傷害・疾病補償」が大事です。

自分のクレジットカード会社の海外旅行保険のうち、「疾病・医療補償」の金額が充実しているかについて、まずはチェックしてみてください。

スポンサーリンク

傷害・医療保障の補償額の目安

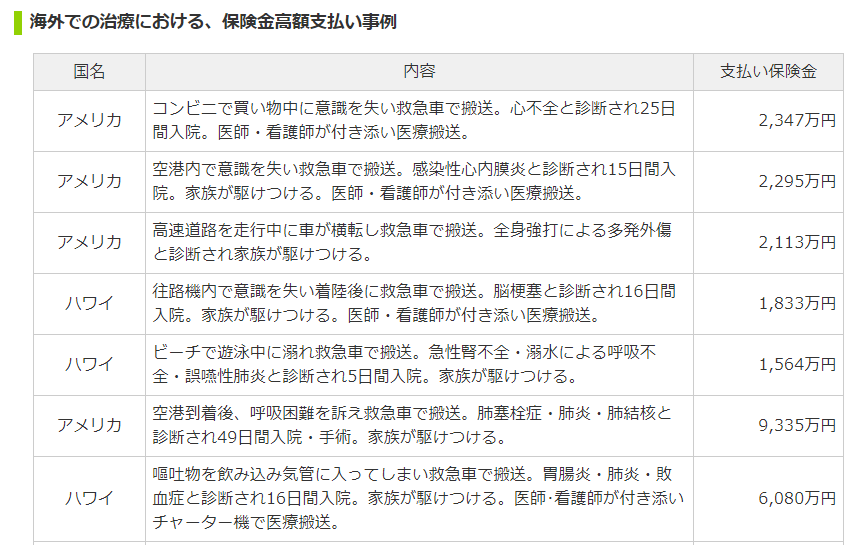

こちらは、価格.comさんの「海外の医療費」のページから引用させていただいた資料です。

アメリカやハワイの場合だと、医療費だけで2千万円とか、もうとんでもないことになっています。この記事にも紹介されているジェイアイ損害保険さんの情報を踏まえると、北米の場合で保険額として1,000万円くらい、北米以外でも5~6百万円くらいの補償額があった方が安心だと思います。

傷害・疾病補償は他のクレジットカードの補償額と合算可能。多くのカードを持っているのは有利

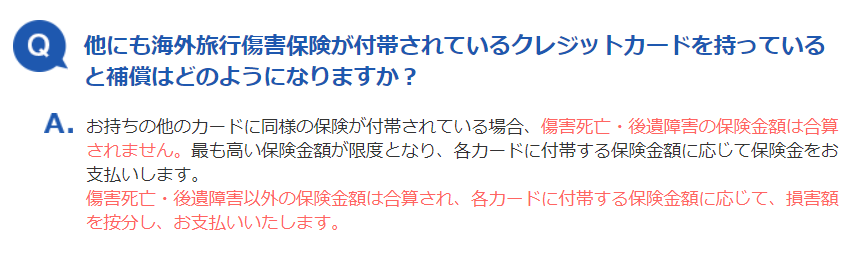

そしてこれは、年会費無料で高額の傷害・疾病補償が付帯する「エポスカード」の、海外旅行保険に関するQ&Aの抜粋です。

こちらをご覧になっていただくとお分かりのとおり、①傷害死亡・後遺障害の保険金額については他のカードに付帯する海外旅行保険との合算は不可ですが、死亡保険以外の保険金額は合算が可能なんです。各カードに付帯する保険金額に応じて、損額額を按分し、支払ってもらえます。

つまり、海外旅行保険が付帯するカードを多く持っていると、①死亡保険以外の保険金額の枠が増額になる、ということです。

海外旅行保険をクレジットカードの付帯保険で賄いたい場合は、「海外医療費は高額となる可能性が高い」こと、および「保険金額はクレジットカードで合算可能」であることを踏まえ、「傷害・疾病補償」が付帯する2枚以上のカードを所有しておくことをおすすめします。

特に上記のとおりアメリカへの旅行を計画している場合は、200万円程度の海外旅行保険が付帯しているカードを5~6枚持って行ってもよいと思いますね。

スポンサーリンク

注意点② 「自動付帯」と「利用付帯」。保険の補償発動条件はどっち?

次にご紹介するのがこちら。保険の付帯条件に関する事項です。

これ、超重要な事項なんですが、意外にご存知ない方も多いので、注意点として確認しておくことをおすすめしたいと思います。

クレジットカードの海外旅行保険には、大きく「自動付帯」「利用付帯」の2つのタイプがあるんです。

自動付帯

|

利用付帯

|

クレジットカード付帯の海外旅行保険には、実はこの2つのタイプがあります。

「自動付帯」の場合は旅行に際してクレカを利用しなくても自動的に保険が適用されますが、「利用付帯」の場合は通常交通費用(主に自宅から出国までの交通費or航空券代)の支払いに利用しないと、保険適用されません。

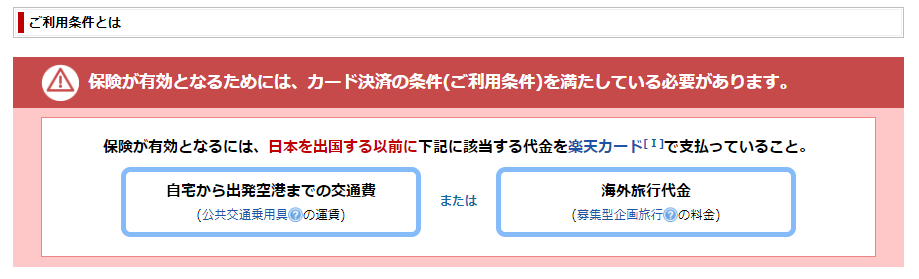

例えば、「利用付帯」カードの代名詞ともいえる「楽天カード」の場合、海外旅行保険を有効にするためには、上記の条件があります。

と、いっても自宅から出発空港までの交通費を楽天カードで支払えば条件を満たすことは可能ですので、特段難しい条件ではありません。利用付帯条件の発動要件の詳細は、こちらのページをご参照ください。

ここでのポイントは、このルールを知っているかどうかです。

この「利用付帯」であることを知らずに、「海外旅行保険はカードに付属しているから安心!」と思っていると、実は保険が有効になっていない・・という大変残念な結果につながることが、十分にあり得るんです。

スポンサーリンク

海外旅行保険が「利用付帯」である主なカード

| カード分類 | カード名称 | 傷害・疾病補償額 |

| 年会費無料カード | 楽天カード | 200万円 |

| VIASOカード | 100万円 | |

| リクルートカード | 100万円 | |

| 年会費有料カード | 楽天ゴールドカード | 200万円 |

| 三井住友VISAクラシック | 50万円 | |

| JCB一般カード | 100万円 | |

| アメックス一般(グリーン) | 100万円 | |

| ANAアメックス | 100万円 |

全てを網羅しているわけではありませんが、海外旅行保険が「利用付帯」である主なカードがこちらです。

最も注意が必要なのは、多分所有率がかなり高いと思われる「楽天カード」「楽天ゴールドカード」ですね。この2つのカードは、海外旅行保険は「利用付帯」です。海外旅行に際しては、ルールに従って実際に利用しないと保険適用になりません。

自分のカードの海外旅行保険が「自動付帯」なのか?それとも「利用付帯」なのか?この条件によって補償の有無が正反対に分かれますので、この点はくれぐれもご注意ください。

注意点③ 保険範囲はどこまで?家族補償は可能?

最後の注意点が、補償の範囲です。

家族旅行者の場合、特に家族が保険範囲に含まれるかどうかは、大きなポイントになります。

例えば、年会費無料でなんと270万円もの海外旅行疾病補償が受けられることで超有名なエポスカードですが、このエポスカードには残念ながら家族補償という概念はありません。家族カードという概念もないので、完全にシングルユーザー向けの海外旅行保険なんです。

同じように、楽天カードでもカード名義人本人以外の補償はありません。

18歳以上の成人が傷害・疾病に罹患する確率より、子どもが罹患する確率の方が高いと思いますので、家族旅行者の方は家族の補償範囲までよく確認することをおすすめしたいと思います。

スポンサーリンク

補償範囲の広い陸マイラー御用達カード(括弧内は旅行費用支払い時。自動付帯限定)

| カード名称 | 傷害・疾病補償額 | 補償範囲 |

| SPGアメックス | 200万円(300万円) | 配偶者+生計を共にする子ども |

| アメックスゴールド | 200万円(300万円) | 配偶者+生計を共にする子ども |

| ANAVISAワイドゴールド | 50万円 | 生計を共にする子ども |

SPGアメックスは、傷害・疾病の補償額が大きく、しかも家族を含めた補償範囲も広いので安心ですね。

アメックスゴールドも同様に補償額が大きいので、この2枚を持っていくと安心です。しかも、夫婦の場合それぞれの家族が補償対象になりますので、夫婦でSPGアメックス、アメックスゴールドを所有している場合、都合200万円×4で800万円の傷害・疾病補償が受けられます。

このように、補償範囲と補償額までよく確認したうえで、有料海外旅行保険の申込についてご検討されることをおすすめしたいと思います。

スポンサーリンク

クレジットカードの付帯保険で海外旅行保険をカバーする際の注意点まとめ

|

クレジットカードの付帯保険で海外旅行保険をカバーする際の注意点をまとめたものがこちらです。

まず大事なことは、金額が大きい「死亡・後遺補償金額」の補償額ではなく、「傷害・疾病保険の額」を確認すること。

死亡保険を利用する確率よりも、傷害・疾病保険の利用の確率の方が高いです。そして、死亡保険以外の補償額は、実はクレジットカード別に合算利用することができます。つまり、海外旅行保険が付帯するクレジットカードを数多く持って海外渡航すれば、その分補償額は増えるということです。

医療費がクソ高い米国(ハワイ含む)へ旅行する場合、複数枚のカードを持って渡航しても全然OKですね。

そして、次に忘れてはならないのは、保険の適用条件。これ、すごく基本的なことですが、海外旅行保険にはカードごとに「自動付帯」「利用付帯」の違いがあります。

自分のカードの適用条件は、必ず確認しておきましょう。

最後は、保険の補償範囲です。年会費無料の一般カード系は、基本的にカード名義人だけの補償、というカードが多いので、家族への補償も必要な方は特に注意してください。

年会費が数万円というゴールド~プラチナ系のカードは、海外旅行保険も家族補償範囲が広いものが多いです。

これらの特徴をよく理解したうえで、海外旅行保険を上手に利用してください。

年間50万マイルを貯める。陸マイラーのはじめ方はこちら▼から

【まずここからご覧ください】当ブログにアップされている、年間50万ANAマイル貯めて特典航空券をガンガン発券する方法、マイルの価値、そしてマイルの使い方は、以下▼にまとめています。順に読んで行くだけで、陸でマイルを貯める方法が誰でも簡単に理解できます。

私はポイントサイトを利用して、夫婦で年間50万ANAマイルを貯めています。え・・そんなにマイル貯まるの?と興味が湧いた方は、ぜひこちら▼も併せてご覧ください。

ANAマイルだけでなく、JALマイルも年間15万マイル貯めることができますよ!JALマイルは特典航空券の発券が簡単なマイルですので、ぜひ貯めてみましょう!