ポイントサイトのカードローン(キャッシング)案件って、やったことありますか?

カードローンといえば、例えば「ア〇フル」や「プロ〇ス」などの案件が、知名度の高いメジャー案件ですが、実は、これまでこのブログで取り上げたことはほとんどありません。

というのも・・やっぱカードローンって印象悪すぎですよね。個人的なイメージはズバリ「サラ金」ですからね(笑)。

借金地獄の入口・・雪だるま式に大きくなる金利負担・・って感じの負のイメージが強すぎなんです。

ただ、ポイ活案件で大量ポイントがもらえる・・となれば、話は別です(笑)。

カードローン口座を開設することによる気になる信用情報への影響は?そして審査では職場に在籍確認の電話があるのか?など、実際に試してみた結果をご紹介します。

スポンサーリンク

目次

カードローン口座開設の信用情報への影響は?

まず、ここが最も気になる点ですよね。

まず、ここが最も気になる点ですよね。

カードローンの口座開設が信用情報に与える影響って何?やっぱヤバいの?ってことだと思います。そして、特に気になるのは大きく下記の2点ではないでしょうか。

- 自分の信用情報に傷が付くの?

- 他のクレジットカードの審査に影響があるの?

順に、実際の体験談から解説していきます。

信用情報に傷が付くの?

まず、これが一番気になる点ですよね。

カードローン案件を利用したら、信用情報に傷が付くの?ってことです。

冒頭にも記載したとおり、カードローンって・・「サラ金」?ですから、正直言って個人的にもあまり印象はよくありません。

このため、カードローンの口座を作った経験があるってだけで信用情報に傷がつくのではないか?と不安になる方もいらっしゃるのではないかと思います。

だって・・ア〇フルの口座作るってことは、ひょっとして金に困ってる?って連想しちゃいますよね?その連想がクレジット会社に伝わる→自分の信用が落ちる・・ってどうしても考えてしまいますからね。

ただ、これはご安心ください。実体験からも、カードローンの口座を開設しただけで信用情報に傷が付くなんてことはありません。

そもそも、ビジネスの世界ではお金を借りるなんてことは当たり前です。ベンチャー企業なんて、滅茶滅茶高金利でお金を借りまくってますよね?

例えば、元ベンチャー企業で借金の多い会社としては某ソ〇トバンクが有名ですね。ものすごい有利子負債残高で有名な会社ですが、きっちり返し続けることで日本有数の企業に成長しています。

お金を借りても、金利を含めてきっちり返せばよいんです。むしろ、しっかりした返済の履歴は、信用情報にプラスに働きます。

お金を借りるだけで信用情報に傷がついていたら、そもそもレンディング(金貸し)ビジネスは成立しません。そんなんだったら、誰もカードローンなんて利用しませんよね。

このように、カードローン口座は開設しても特段信用情報への影響はないんです。

ただし、きちんと期限内に返済できないとヤバいです。ここのヤバさは、当初の印象通りです。「サラ金に手を出して、返せなかった人」という、そのままの印象で見られます(笑)。

特に、カードローン案件の場合返済が滞ると信用情報にかなりの悪影響があると思ってください。

スポンサーリンク

信用情報機関(CIC)情報への反映内容

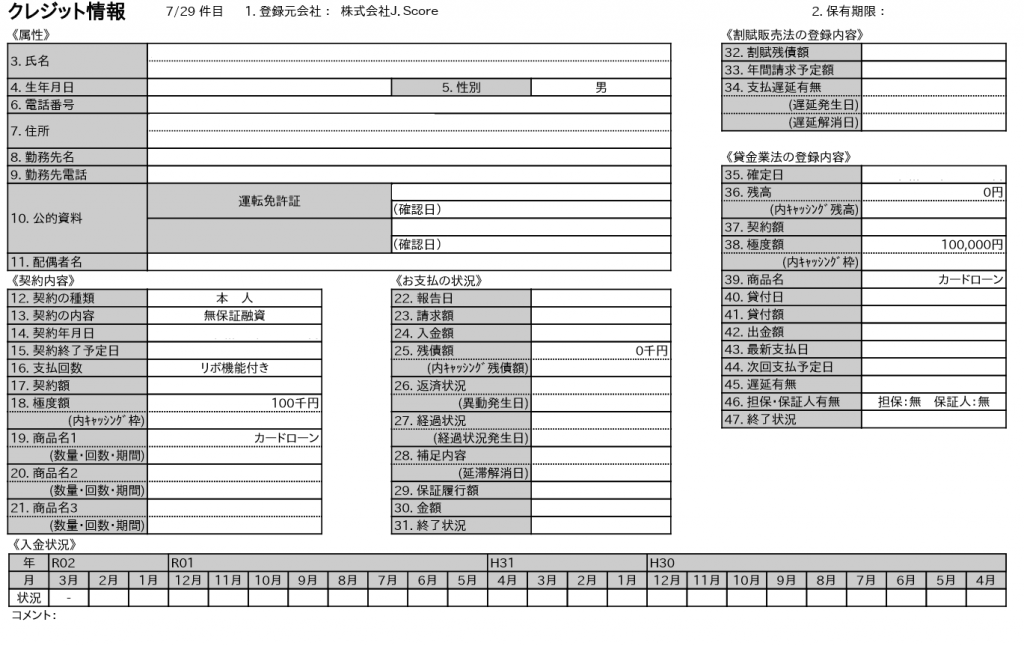

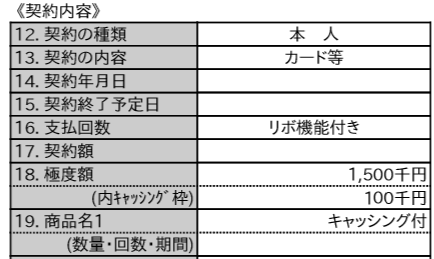

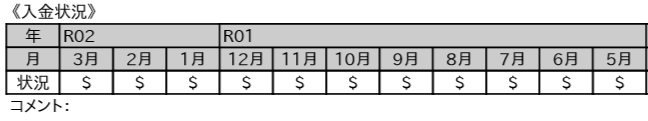

では、ローンカード口座は個人信用情報機関(CIC)の情報にはどのように登録されるのか?実際に確認した結果がこちらです。

私も実際に確認して驚いたんですが、正直普通のクレジットカードの信用情報とほぼ同じです。カードローンだからって、特別な登録がされているわけではありません。

キャッシング機能付きのクレジットカードと違いはほぼありませんね。

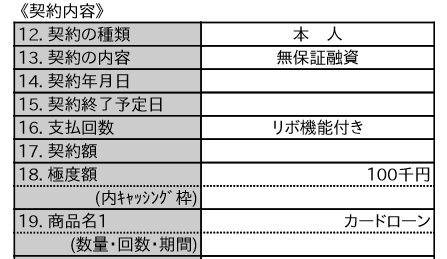

ちょっと表示が細かいと思いますので、契約内容欄を拡大したものがこちらです。

⑬契約の内容が「無保証融資」、⑲商品名が「カードローン」となっていますのがお分かりでしょうか?これ、実は普通のクレジットカードとほぼ記載内容は同じなんです。

ちなみに、クレジットカード(キャッシング機能付き)の場合、⑬契約の内容が「カード等」、⑲商品名が「キャッシング付」となります。目に見える違いは契約の内容が「カード等」か「無保証融資」の違いくらいです。

このため、結局はこのようにクリーンな支払いの実績を残せるかどうかが、信用情報のカギを握ります。

お金は借りても、また借りるための融資枠の口座を開設しても、なんら問題ありません。

むしろ金融機関は金を貸すのが主な商売ですから、カードローン口座の開設を含めた融資枠の供与を受けることが信用情報に悪影響を及ぼすことは考えにくいです。

信用情報に傷が付くとすれば、それは通常のスケジュールで返せないとき、または踏み倒してしまった時です。

特にカードローンの場合返済できなかった場合の影響はかなりデカいので、返済不能リスクにはくれぐれもご注意ください。

スポンサーリンク

他のクレジットカードの審査には影響を与えない?

そして、もう一つの気になるポイント。

それが、「他のクレジットカードの発券には影響を与えないのか」ということですよね。

これも、ここまで説明した通り「しっかり返済してさえいれば、他のクレジットカードの発券には影響を与えない」というのが結論になります。

私自身、後述するカードローン案件を申し込んだ・・たったの1週間後に新しいクレジットカードを申し込みましたが、秒速で審査を通過しました。

正直、カードローン案件の申込はクレカの申込とほぼ同義ですので、できればそれぞれ併せて月1枚くらいのペースにしておくべきなのですが、まさかの秒速での審査通過です。(ちなみに、信用情報機関での返済遅延の履歴は一切ありません。)

ほぼ影響は無しと言っても良いと思いますね。

今後の金融審査関係で気を付けておくべきこと

このように、カードローンの口座開設は、返済が滞らない限り他のクレジットカードの審査に影響を与えることはほぼありません。

では、全く気にしなくてもOKか?というと、実はそんなこともないんですよね。カードローンの口座開設にあたり、以後の審査に注意しておくべき点は、以下の2点です。

- 融資枠は貸金業法の規制を受ける

- 住宅ローンの計画がある人はやめておく

まず1点目が、このカードローンで設定される「融資枠」は、貸金業法の規制を受けるということです。

貸金業法の規制では、「1社で50万円、又は他社と合わせて100万円を超える貸付けを行う場合には、源泉徴収票等の提出を受けることを義務付ける」こと、また「他社と併せて年収の1/3を超える貸付けを原則として禁止する」ことが定められています。

この「貸付け」には、主にこれらカードローンの「融資枠」と、クレジットカードの「キャッシング枠」が含まれます。(※クレジットカードの「ショッピング枠」は、この総量規制の対象外です。)

つまり、例えばクレジットカードのキャッシング枠が複数社合算で既に60万円あり、さらにカードローンの融資枠を50万円つくろうとすると、その会社に源泉徴収票等の年収証明の提出が必要となり、融資枠が年収の1/3を超えないことを証明する必要があるんです。

これ、正直クソめんどくさいので、クレジットカードのキャッシング枠は必要でなければ基本「0円」に、そしてカードローンの融資枠の設定は、必要最小限(=ポイントサイトの条件がある場合はその下限に)にされることをおすすめします。

そして2点目の注意点は今後住宅ローンを組む予定がある方です。

住宅ローンの審査基準は完全に各社のブラックボックスですので、カードローン口座の有無が審査に影響するかどうかは正直定かではありません。

が、都市伝説的に、住宅ローンの審査には「カードローンの実績があると不利」と言われているんですよね。

正直、ポイントサイト案件ごときで人生最大の買い物である住宅ローンを水の泡にする必要性は皆無なので、住宅ローンを組む予定がある方は、正直責任は持てませんのでカードローン案件はとりあえずやめておいた方が無難だと思います。

スポンサーリンク

AIスコア・レンディング「J.Score」で実験

ここまで、カードローン案件が信用情報に与える影響について解説しました。

このカードローン案件の信用情報への影響を確認する人柱になるべく、今回口座開設してみたのがこちら。AIスコア・レンディング「J.Score」案件です。

AIスコア・レンディング「J.Score」とは、AIを活用して口座開設申込み者の信用力をスコア(点数)化。そのスコアによって借入金利・借入上限額を決定し、そのAIが値踏みした金利および借り入れ上限額の範囲内で融資を受けることができるレンディング(資金貸し出し)サービスです。

AIが信用力をスコア化!など、なんか超先進的な「トッピング」というか「飾り文句」がいろいろついているのでなんかすごいサービスに見えてしまうんですが、簡単に言っちゃうといわゆるカードローン(キャッシング)サービスです(笑)。

そして、このスコア、AIにより0点~999点の間で点数化されるのですが、600点以上のスコアが無いとそもそもお金は貸してもらえません。

「アイフル」とか「プロミス」とかは正直イメージが悪すぎて分かってはいてもさすがに手を出しづらかったのですが、「J.Score」ならカードローンっぽくなくてよいかなと。

完全に個人的な感覚の世界ですけどね(笑)。

J.Scoreの口座開設はポイントサイト経由で

このJ.Score案件、当然ながらポイントサイト経由で口座開設することで、ANAマイルをはじめ現金などに交換ができる「ポイント」がもらえます。

ほとんどのポイントサイトで1,500円相当のポイントと同水準でしたので、「ハピタス」の案件を利用しました。

※当時の案件であり、この案件は終了しています。

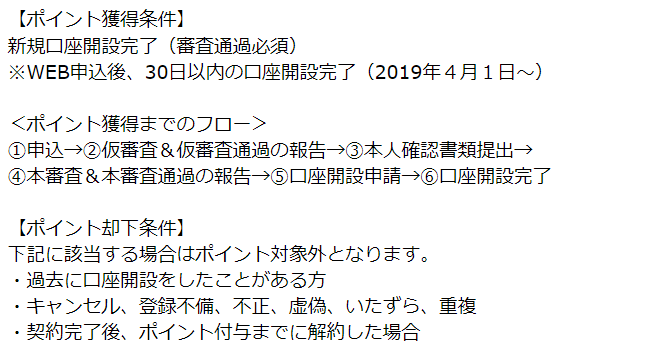

そして、ポイント獲得条件がこちらです。

Web申込後、30日以内の口座開設完了でポイント獲得対象になります。実際にレンディング(貸付)を受ける必要はなく、口座開設のみでポイント獲得条件完了です。

また、ポイント対象外条件にも特に難しい条件は一切ありません。特に実際にお金を借りる必要が無いので、借金地獄にはまる可能性も無い・・ということで、思い切って口座開設してみました。

しかし・・我ながら警戒しすぎですね(笑)。

スポンサーリンク

口座開設の注意点

実際の口座開設には難しい点はほとんどありませんが、カードローン案件特有の、単なる証券会社等の口座開設案件とは異なるポイントを2つのみ解説します。

- 仮審査と本審査があり、本審査では職場に在籍確認電話がある

- 50万円以上借り入れたい場合は年収証明書(源泉徴収票等)の提出が必要

主なポイントは上記の2点です。

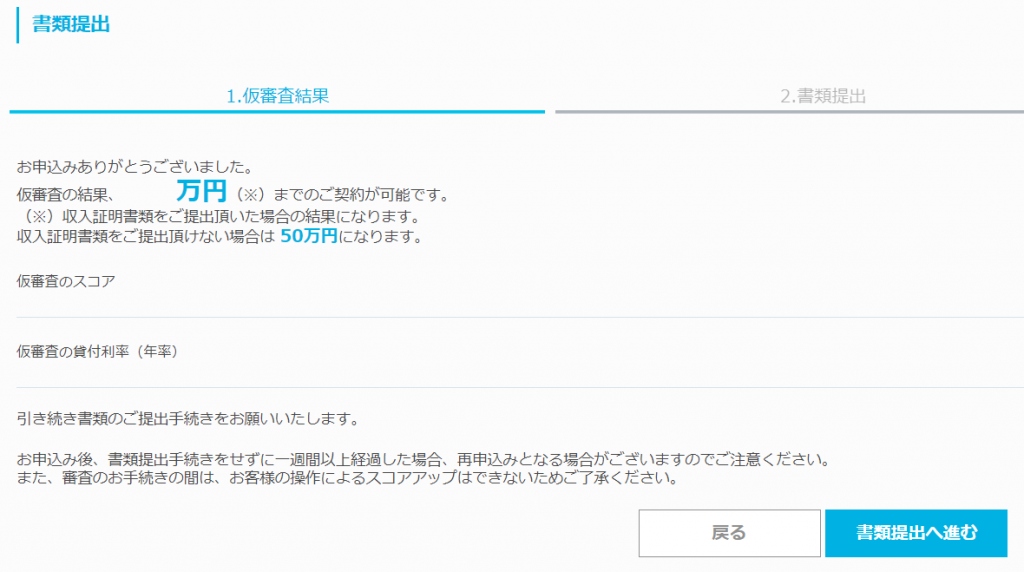

まず、審査は仮審査と本審査の2つに分かれており、カードローン口座の開設要件に達しない場合は仮審査ではねられます。

仮審査は、約数分で完了します。

また、本審査ではほぼ確実に職場に在籍確認の電話がかかってきます。私も当然ながらかかってきました。ちょうど昼休みに入ってすぐに携帯に電話があり、「これから在籍確認電話を掛けるので、部署名を教えてくれ」って感じでしたね。

代表電話もしくは周囲の方に電話を取ってもらい、転送で取次されればそれで在籍確認は完了です。もちろんJ.Scoreなどの社名を名乗っての電話ではなく、個人名での電話ですので周囲には特に気づかれることなく終わりますが、この在籍確認が苦手orNGの方は、このカードローン系の案件はやめておいた方がよいでしょう。

また、年収証明書(源泉徴収票等)を提出しない場合、借入額(融資枠)が50万円に制限されます。

この年収証明書は、前述のとおり、貸金業法に定める総量規制(借入金の総枠は、年収の1/3以内)から必要になるんですよね。

あくまでポイント狙いがメインの場合借入限度額は最低限に設定するのがベターですので、年収証明書は提出せず、融資枠は下限額の10万円に設定しました。

スポンサーリンク

まとめ

以上、ポイントサイトのカードローン案件で信用情報は傷つくのか?の考察と、人柱的に利用したAIスコア・レンディング「J.Score」案件についてご紹介しました。

日本においてはなんとなく「金を借りる=信用上良くない」という風潮がありますが、住宅ローンやマイカーローンなど、金を借りるのは当然の行為です。

借りるのは当然なんです。

問題になるのは返済に問題があった時だけです。

ということで、このカードローン案件、普通に利用しちゃって大丈夫なんですが・・実際に利用してみてやっぱり気になったのは口座開設にあたっての職場への在籍確認電話ですかね。

これ、正直クソめんどくさいです。

また、いくら信用情報上大丈夫とは言えカードローン会社の口座開設を連続で複数社続けるというのは・・やっぱりやめておいた方がよいとも思います。

これは、クレジットカードの発行と同じ考え方(月1枚程度、1年間は継続的に利用する)ですね。カードローン案件を続けざまに利用するのは、やっぱりやめておきましょう(笑)。

ただ、大量ポイントがもらえる案件は・・正直行っといても損はない・・と思います。

年間50万マイルを貯める。陸マイラーのはじめ方はこちらから

【まずここからご覧ください】当ブログにアップされている、年間50万ANAマイル貯めて特典航空券をガンガン発券する方法、マイルの価値、そしてマイルの使い方は、以下にまとめています。順に読んで行くだけで、陸でマイルを貯める方法が誰でも簡単に理解できます。

私は夫婦で年間50万ANAマイルを貯めています。え・・そんなにマイル貯まるの?と興味が湧いた方は、ぜひこちらも併せてご覧ください。